El acceso a la tramitación de tu declaración desde Renta WEB está disponible mediante estas formas de acceso:

CL@VE PIN

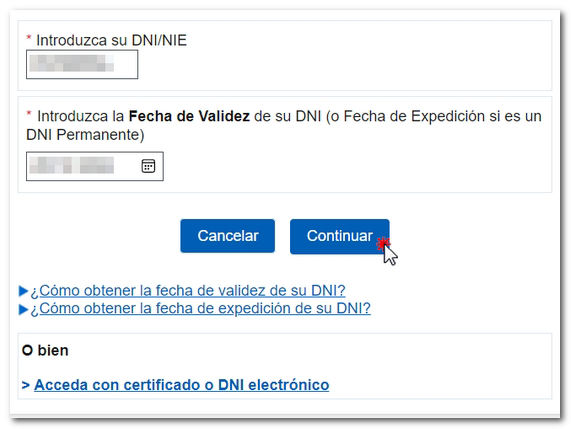

El primer paso es introducir el DNI o NIE:

- Si se trata de un DNI: se introduce la fecha de validez. Si el DNI es permanente (fecha de validez 01/01/9999) deberás introducir la fecha de EXPEDICIÓN.

- Si es NIE se indica el número de soporte.

Y se le da a continuar.

2.- Si el usuario está registrado en Cl@ve PIN, la aplicación lo reconocerá. Pulsa "Acceder ser identificado con Cl@ve:

3.- Después, pulsa "Obtener PIN" y recibirás el PIN a través de la APP, si la tienes instalada, o mediante SMS.

Introduce el PIN en la casilla de identificación y accede a tu expediente. Ten en cuenta que, si no tienes la APP instalada, deberás esperar unos segundos para obtener el aviso de solicitud de envío del mensaje SMS. Si es así, haz clic en "Solicitar envío de SMS".

Por referencia del expediente

Mediante este servicio, la Agencia Tributaria te proporcionará un número de referencia que te permitirá gestionar todos los Servicios de Renta.

El primer paso es indica el DNI o NIE:

- Si se trata de un DNI: se introduce la fecha de validez. Si el DNI es permanente (fecha de validez 01/01/9999) deberás introducir la fecha de EXPEDICIÓN.

- Si es NIE se indica el número de soporte.

Al pulsar "Continuar" la aplicación ofrecerá diferentes alternativas dependiendo el DNI o NIE indicado, reconociendo si el contribuyente está registrado o no en Cl@ve para que pueda utilizar este sistema de identificación alternativo. En este caso, el contribuyente pulsa "Obtener Referencia con casilla 505" u "Obtener referencia". En el caso de que se encuentre inhabilitado para obtener la referencia mediante casilla, no aparecerán estas opciones.

Después de pulsar para obtener la referencia, el sistema detecta si el ejercicio anterior presentó o no Renta.

Si presentaste declaración de la Renta para el ejercicio 2021, ya sea en una declaración individual o conjunta, se habilita el campo para facilitar el dato de la casilla 505 de la declaración de Renta 2021. Recuerda que se corresponde con la "Base liquidable general sometida a gravamen" y no con otra cantidad ni con el resultado de la declaración. Verifica esa casilla en la copia de la declaración o borrador del año pasado, en el "Documento ingreso o devolución". Para consignar correctamente el importe, no introduzcas ningún signo en el número entero y separa los decimales por una coma.

Si no fuiste declarante de Renta 2021 se solicitarán las últimas cinco posiciones del IBAN de una cuenta bancaria de la que nos conste que fuiste titular en 2022. También se solicitará este dato en el caso de que el importe de la casilla 505 de la Renta de 2021 sea 0,00.

Una vez introducidos todos los datos solicitados, haz clic en "Obtener referencia".

Se mostrará la referencia de 6 caracteres para gestionar Renta. Anota o copia esta referencia para poder usarla posteriormente. No obstante, se permite la obtención de hasta 10 referencias de Renta al día y cada una de las referencias recibidas será distinta y revocará automáticamente la generada anteriormente.

Una vez que hayas obtenido la referencia podrás gestionar cualquiera de los servicios de Renta disponibles o de los que permitan identificación de este modo, como la solicitud de una certificación tributaria de IRPF.

Para ampliar información sobre cómo presentar la declaración de la renta se recomienda la lectura de el articulo

La aplicación del borrador.